Rok do roku był to wzrost o 5,2 proc. Jak wynika z najnowszej edycji corocznego raportu „Global Powers of Retailing 2017. The art and science of customers”, przygotowanego przez firmę doradczą Deloitte, liderem w tym sektorze pozostaje amerykański gigant Wal-Mart, a największym sprzedawcą e-commerce jest Amazon.com. W erze ogromnej konkurencji głównym zadaniem sprzedawców jest uzyskanie większej lojalności i jeszcze głębszego zaangażowania klientów.

Suma przychodów 250 największych sieci detalicznych, wygenerowanych w poprzednim roku podatkowym, wyniosła prawie 4,31 bln dolarów, co oznacza wzrost o 5,2 proc.

– Mimo trudnych warunków makroekonomicznych handel detaliczny rozwija się stabilnie. Sytuacja różni się jednak w zależności od regionu: w Afryce, Chinach i Ameryce Południowej odnotowano znaczący wzrost przychodów, sięgający odpowiednio 19,1, 12,9 oraz 11,3 proc., podczas gdy w Europie czy Ameryce Północnej było to wzrosty zaledwie kilkuprocentowe – mówi Magdalena Jończak, Partner w Dziale Konsultingu Deloitte.

Wolne tempo wzrostu i wysoki poziom zadłużenia

W ubiegłym roku znaczący wpływ na wyniki finansowe firm z sektora handlu detalicznego miały: wolne tempo wzrostu ekonomicznego w najważniejszych gospodarkach rozwiniętych, wysoki poziom zadłużenia krajów wschodzących, deflacja lub niska inflacja w państwach bogatych oraz rozbudzone nastroje protekcjonistyczne skierowane przeciw globalizacji.

Jak wynika z raportu Deloitte średni wzrost przychodów w latach 2010-2015 wynosił 5 proc. Aby znaleźć się na liście TOP250 spółka musiała w poprzednim roku obrotowym (ostatnim zakończonym) osiągnąć przychody w wysokości co najmniej 3,5 mld dolarów (ostatnia firma na liście osiągnęła przychody w wysokości 3,508 mld dolarów), a średni poziom przychodów przypadający na jedną firmę wyniósł 17,2 mld dolarów.

Średnia marża zysku netto w branży wyniosła 3 proc. Aż 22,8 proc. przychodów detaliści czerpali z działalności poza krajem rodzimym. Średnia liczba krajów, w których sieci prowadzą działalność, wyniosła w omawianym okresie 10. Rekordzistami w tym względzie są europejskie sieci handlowe, dla których ta średnia wynosi 16 krajów. W przypadku francuskich detalistów było to aż prawie 31 państw.

Raport omawia również zagadnienia związane ze sztuką angażowania klienta, która ma pomóc detalistom w dostarczaniu im nowych doświadczeń, dzięki wykorzystaniu odpowiednich technologii oraz wzmacnianiu lojalności.

– Wiodący detaliści zdają sobie sprawę, że technologia nie stanowi już elementu uzupełniającego ich działalności, ale podstawę. Jednak sama technologia nie wystarcza – klienci poszukują nowych, nieoczekiwanych produktów i doświadczeń. Żyjemy w czasach, gdy to konsument kontroluje sytuację w większym stopniu niż kiedykolwiek – mówi Mariusz Chmurzyński, Dyrektor w Dziale Konsultingu Deloitte.

5 najważniejszych trendów

W raporcie wskazano pięć najważniejszych trendów, kształtujących obecnie handel detaliczny:

- Mniej znaczy więcej – klienci w mniejszym stopniu definiują się poprzez liczbę posiadanych rzeczy, a w większym przez to, jak wysmakowane jest ich życie pod względem doświadczeń i dorobku. Coraz większy sukces odnoszą sprzedawcy, którzy nie dysponują zbyt szerokim asortymentem, ale za to bardzo dobrej jakości. Dzięki temu trafiają do klientów, którzy chcą się wystrzec nadmiernego konsumpcjonizmu. Trend ten zauważyły nawet wielkie sieci handlowe, takie jak H&M, którego kolekcja Conscious Exclusive skierowana jest do wysublimowanego, ceniącego jakość i oryginalność klienta.

- Gospodarka „śledząca” – klienci poszukują doświadczeń i produktów odzwierciedlających ich osobistą „markę”, którą promują i dzielą się ze znajomymi w mediach społecznościowych. Wśród konsumentów rośnie świadomość, że zakupy również definiują ich styl życia.

- „Detalizacja” świata – ruchy podejmowane przez wytwórców, ekonomia współdzielenia i inne czynniki sprawiają, że coraz trudniej jest zdefiniować pojęcie sprzedawcy detalicznego – tego, co robi i kim jest. Detaliści wykraczający poza tradycyjne ramy wypracowują nowe modele biznesowe w celu realizacji potrzeb klientów, np. usługi subskrybowane i usługi w formule flash sales.

- Zakupy na żądanie – sukces detalisty będzie uzależniony od umiejętności dostosowania się do sposobu myślenia klienta, opartego na żądaniach i natychmiastowej dostępności. Już dziś tacy giganci jak AmazonFresh czy Carrefour realizują tę potrzebę, poprzez dostarczanie zakupów klientom w godzinę po ich zamówieniu.

- Intensywny styl życia – rozwijające się technologie, takie jak sztuczna inteligencja, robotyka i rzeczywistość wirtualna, zmieniają styl naszego życia i sposób, w jaki będziemy robić zakupy. Nowoczesne technologie wkraczają nie tylko do sfery obsługi klienta, ale również wewnętrznego funkcjonowania i udoskonalania samych sieci detalicznych.

Ranking detalistów

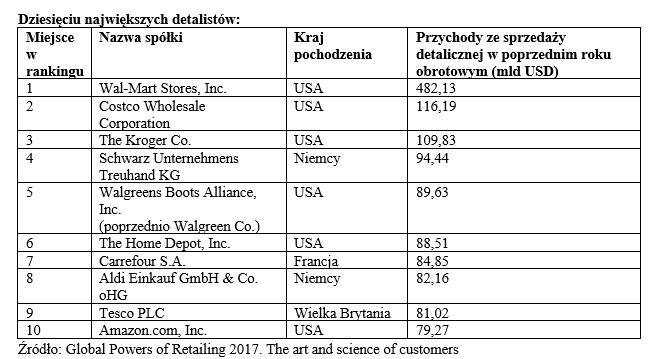

Amerykańska sieć Wal-Mart nadal pozostaje największym światowym detalistą i generuje roczne przychody ponad czterokrotnie wyższe niż jej najpoważniejszy konkurent. Na drugim miejscu w poprzednim roku obrotowym znalazło się Costco, a na trzecim koncern The Kroger Co., który jako jedyny gracz w TOP 10 operuje tylko na jednym rynku. Z kolei na czwartym uplasował się niemiecki Schwarz Unternehmens Treuhand KG, który polskim klientom może być znany jako właściciel sieci dyskontów Lidl i supermarketów Kaufland.

Na piąte miejsce aż o pięć pozycji, dzięki aktywności na rynku M&A, awansowała sieć drogerii i aptek Walgreens Boots Alliance. Z kolei spadki zaliczyły europejski sieci handlowe: Carrefour, Aldi i Tesco. Na dziesiątym miejscu znalazł się Amazon.com, który awansował o dwa miejsca. Amazon jest jedynym detalistą w TOP 10, którego działalność koncentruje się jedynie na e-commerce.

Z pierwszej dziesiątki wypadła niemiecka grupa Metro AG, właściciel Makro. Właściciel sieci sklepów Biedronka Jeronimo Martins znalazł się w tym roku na 64 miejscu (rok wcześniej było to 59 miejsce).

W ubiegłym roku obrotowym grupa 10 największych sprzedawców detalicznych na świecie rosła wolniej niż całe TOP 250 i zanotowała wzrost przychodów o 2,9 proc.

Jednak to firmy detaliczne handlujące produktami szybkozbywalnymi są największe (ich średnie przychody wynoszą niemal 21,6 mld dolarów) i najliczniejsze (wśród 250 największych spółek jest ich aż 133, stanowią też one jedną trzecią z 250 spółek o najwyższych przychodach).

Chiny na pierwszym miejscu

Na czele zestawienia firm, które w latach 2010-2015 osiągnęły największe wzrosty przychodów, znalazły się dwie firmy z Chin. W przypadku Vipshop Holdings Limited było to aż 184,6 proc., a JD.com 81,3 proc.

Po raz czwarty w raporcie Deloitte znalazł się ranking 50 największych na świecie e-sprzedawców. Aż 80 proc. z nich znalazło się także na liście TOP 250, a 38 z nich prowadzi sprzedaż również w innych kanałach. Większość spośród 50 czołowych e-detalistów ma siedzibę w Stanach Zjednoczonych (26) i Europie (19).

Liderem w tym zestawieniu kolejny rok z rzędu jest amerykańska grupa Amazon.com ze sprzedażą z e-commerce na poziomie 79,3 mld dolarów. Na drugim i trzecim miejscu znajdują się JD.com oraz Apple. Co ciekawe Wal-Mart jest czwartym co do wielkości e-sprzedawcą, pomimo, że przez ten kanał przechodzi tylko 2,8 proc. obrotów amerykańskiego giganta. Z kolei Zalando, który znajduje się na piętnastym miejscu, nie mieści się w Top 250.

Aktywność w handlu elektronicznym poddano także analizie dla całej grupy 250 największych globalnych spółek z branży sprzedaży detalicznej. W ubiegłym roku obrotowym 31 firm z TOP 250 nie prowadziło działalności e-commerce. Z analizy Deloitte wynika, że były to głównie supermarkety oraz dyskonty spożywcze. Działalność w obszarze e-commerce stanowi 8,7 proc. łącznych przychodów wszystkich firm, które znalazły się w zestawieniu. Rok wcześniej było to 7,6 proc.

-E-commerce jest jednym z głównych motorów napędowych wzrostu przychodów, choć nie rośnie już tak dynamicznie jak to było w poprzednich latach. Dla jednej czwartej detalistów w TOP 250 sprzedaż w Internecie stanowi jeden z wiodących obszarów wzrostu, a dla 12 proc. firm był jedynym ratunkiem przed spadkiem obrotów – mówi Mariusz Chmurzyński.

[informacja zewnętrzna]